肯恩費雪在台灣似乎不紅,但我個人很欣賞他,只要台灣有出(中文本)我就會買,他也越寫越親民好讀。

他很會投資,也真的很有錢 ( $2.9 billion, May 2015 Forbes)。其實他本來就是人生勝利組,爺爺是約翰霍普金斯學院的第四屆畢業生(1900年),爸爸則是投資大師Philip Arthur Fisher,連股神巴菲特都曾經說過:『我的投資方法85%來自葛拉漢,15%來自飛利浦.費雪』。老費雪30年代就創立投資顧問公司,1958年出版的著作《非常潛力股》至今仍為投資哲學經典之作。

肯恩費雪有好基因又有好背景,是站在巨人的肩膀上學投資。他也像他父親一樣大方的分享投資哲學,在富比世雜誌寫了三十年的投資專欄,出了七本書。而這本書是用很多圖表跟歷史,提醒投資人常常「忘記」或「誤解」的事。

其實沒有「這次不一樣」?

如果你以為這次的經濟循環會不一樣,比如說突然來個大崩盤讓你所有的投資血本無歸,那你就錯了。空頭市場最後還是會迎來多頭,裹足不前的人會錯過大行情,因為那段挺升的行情來得很快,可以輕鬆地把之前的虧損都補回來。

又或許你會擔心目前的失業率還是很高,不是適當的買點。但其實歷史資料顯示,在經濟衰退結束後的失業率還是會維持在高檔一段時間。而且,當失業率創下高峰後,投資美國股市一年後的投資率高達14.8%;若失業高峰前六個月進場,一年投資報酬率更高達31.2%。(不過作者的意思不是要你預測何時是失業率高點,因為連他本人也做不來)

別被平均報酬率愚弄啦!

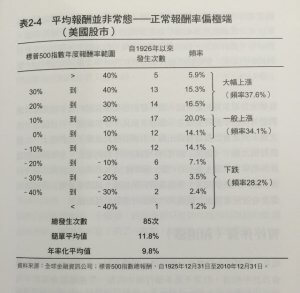

股票市場的年平均漲幅如果是10%,投資人通常會希望自己的投資組合每年也增長10%,但這很難做到! 因為股市報酬率的變化很大,多頭跟空頭都不會平均出現。事實上,多頭市場的漲幅基本上高於年平均漲幅,而且每一年的報酬率都不一樣。

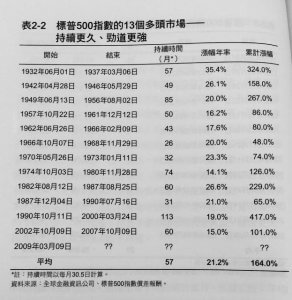

回頭看看歷史,1929~2009年有13個空頭市場,平均持續21個月,跌幅約40%;多頭市場們平均持續57個月,平均漲幅高達164%(不含股息)。所以注意,股市並不如想像中那樣,每年安全上漲10%。

如下表所示,股價的變化分成三大類,大幅上漲(>20%)、一般上漲(0~20%)、下跌,上漲的頻率是下跌的2.5倍,全年大跌20%的年份只發生過6次,頻率是7.1%,但大家卻老是忘記。散戶不是太常進出市場,就是挑錯時機。即使大部分的人都同意長線操作的好處,但依據Dalbar公司的調查發現,共同基金投資人的持有時間平均只有3.27年。

【延伸閱讀】

Markets Never Forget (But People Do): How Your Memory Is Costing You Money-and Why This Time Isn’t Different

原文作者:Ken Fisher、Lara Hoffmans

譯者:陳重亨

出版社:財信出版

出版日期:2012/12/18